Adam Booth – A elite desconectada com a realidade está se encontrando em Davos para o seu arrasta-pé anual exclusivo. Mas o estado de ânimo dos super-ricos e seus representantes será melancólico e sombrio, com sua ordem mundial liberal enfrentando ameaças por todos os lados.

Os tópicos deste ano da reunião do Foro Mundial Econômico nos Alpes suíços mostram a ansiedade que aflige a classe dominante. Os temas oficiais do evento do establishment incluem questões como: “economias mais justas”, “como salvar o planeta”, “tecnologias para o bem”, “o futuro do trabalho” e “além da geopolítica”.

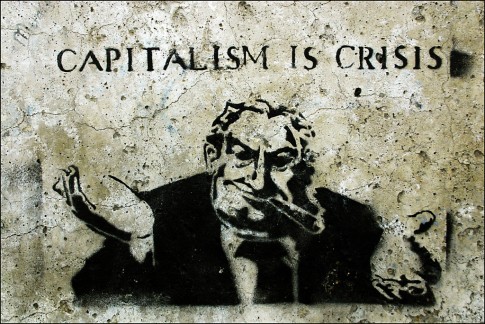

Eliminando os eufemismos, esses temas se traduzem em português claro como: explosões sociais sobre a desigualdade; a crise climática; o arrogante domínio dos monopólios da tecnologia do Big Brother; a contradição da automação sob o capitalismo; o confronto de imperialismo rivais e o colapso do status quo.

Pessimismo

No ano passado, em julho, os capitalistas comemoraram o fato de que a economia estadunidense registrou oficialmente sua mais longa expansão na história, uma vez que superou o recorde anterior de 121 meses (mais de dez anos) de crescimento contínuo.

Mas, apesar de todo o otimismo ocasional em torno dos “brotos verdes” da recuperação, o fato é que não houve uma recuperação real – particularmente não para a classe trabalhadora.

Para se ter uma noção da realidade, não se precisa mais do que procurar os últimos números do Banco Mundial. Em suas últimas previsões para o crescimento global, o banco rebaixou suas previsões para os próximos anos, prevendo uma “desaceleração sincronizada” internacional.

Há seis meses, as perspectivas eram de um crescimento econômico global de 2,6% em 2019 e de 2,7% para o ano seguinte. Mas suas estimativas mais recentes colocam os números recíprocos em 0,2 pontos percentuais mais baixos.

Nos países capitalistas avançados, as perspectivas são ainda mais sombrias. Prognostica-se que os EUA desacelerarão do crescimento de 2,3% em 2019 a 1,8% em 2020. A zona do euro, enquanto isso, crescerá um débil 1% em 2020.

O mesmo relatório do Banco Mundial destaca vários outros problemas de longo prazo que a economia mundial enfrenta – desde o aumento das dívidas à desaceleração do crescimento da produtividade.

Martin Wolf, editor sênior de economia do Financial Times, levantou as mesmas ansiedades em um par de ensaios abrangentes sobre o “capitalismo fraudulento” do ano passado, chamando a atenção para “uma trindade profana de crescimento lento da produtividade, desigualdade crescente e enormes choques financeiros” que dominaram o capitalismo nas décadas recentes.

“Precisamos de uma economia capitalista dinâmica”, exorta Wolf. “Em vez disso, parece que temos cada vez mais um capitalismo rentista instável, concorrência enfraquecida, crescimento débil da produtividade, desigualdade alta e, não por coincidência, uma democracia crescentemente degradada”.

Mas isso não tem nada de novo. Não há um capitalismo “mais agradável” para o qual retornar, como Wolf e outros liberais e keynesianos como ele imaginam. As leis e a lógica do sistema capitalista sempre concentrarão a riqueza nas mãos de poucos, à custa dos muitos.

“A acumulação da riqueza em um polo é, portanto”, como explicou Marx em sua obra magna, O Capital, “ao mesmo tempo, acumulação da miséria, da agonia do trabalho escravo, da ignorância, da brutalidade, da degradação mental, no polo oposto”.

“Se as coisas continuarem como estão, é provável que o desempenho econômico e político piore, até que nosso sistema de capitalismo democrático entre em colapso, no todo ou parcialmente”, conclui Wolf, um comentarista burguês astuto. “A forma como nossos sistemas econômico e político funcionam deve mudar, ou perecerão”.

Essas previsões pessimistas dizem mais sobre o futuro do sistema do que os números “sobe-e-desce” das bolsas de valores, que nada mais são do que a espuma das turbulências e corredeiras da economia real.

Material combustível

A economia mundial, enquanto isso, está longe de deixar as coisas mais claras. Os representantes mais sóbrios do capitalismo podem ver os riscos se agigantarem em horizonte não muito distante. Como observa The Economist – um porta-voz sério da classe dominante – ao discutir a expansão histórica dos EUA:

“As recessões costumavam ser provocadas por bolhas no setor da habitação, por aumentos de preços e quebras industriais. Agora, você deve se preocupar com empresas globalmente interconectadas, com um sistema financeiro viciado em dinheiro barato e com um sistema político que brinca com políticas extremas porque os padrões de vida não estão subindo rápido o suficiente”.

Em 2008, o gatilho imediato da recessão foi o escândalo das hipotecas subprime, que desencadeou uma reação em cadeia da crise financeira. Esse foi um sintoma das dívidas podres que se acumularam depois de décadas em que os capitalistas se aferraram ao crédito para ampliar artificialmente o mercado.

Isso, por sua vez, foi um reflexo da real causa subjacente da crise: a contradição da superprodução que está no coração do sistema capitalista, uma vez que a constante necessidade de expansão e busca de lucros entra em conflito com os limites do mercado.

Hoje, existem todos os tipos de faíscas potenciais, prontas para acender a enorme quantidade de material combustível na economia global. Do conflito comercial EUA-China ao Brexit, às tensões no Oriente Médio, à crise da dívida italiana, à catástrofe climática e muito mais: qualquer um desses fatores poderia desencadear a próxima crise mundial. Faça sua escolha!

Essa pletora de catalisadores para a crise demonstra dois pontos importantes. Por um lado, o fato de que qualquer número de incidentes ou eventos podem precipitar a próxima recessão demonstra a fragilidade do sistema capitalista neste momento.

Como Hegel observou, a necessidade se expressa através do acidente. E quando existem tantos “acidentes” potenciais que poderiam derrubar toda a estrutura da sociedade, isso revela o apodrecimento total de todo o edifício do capitalismo.

Por outro lado, nota-se que muitos desses possíveis gatilhos são de natureza profundamente política. Isso demonstra como o sistema foi pego em uma espiral descendente viciosa, à medida em que crises econômicas e políticas se alimentam mutuamente.

No momento do último crash os políticos dispunham de armas econômicas em seus arsenais que poderiam utilizar para salvar o sistema. Bancos e empresas de seguros foram escorados pelos contribuintes; as taxas de juros foram reduzidas; o Estado interveio para sanear os balanços de Wall Street e da City de Londres.

Como resultado dessas medidas, o equilíbrio econômico foi restaurado (temporariamente) – mas somente à custa da criação de uma enorme instabilidade social e política.

Em nenhum lugar isso é mais evidente do que na onda de revoluções que varreu o mundo no ano passado: da Argélia e do Sudão ao Iraque e ao Líbano, ao Chile e ao Equador. E isso antes mesmo de mencionar a acentuada polarização que ocorreu na Europa e nos EUA com o colapso do chamado “centro” político.

Sem munição

Ao mesmo tempo, o problema que a classe dominante agora enfrenta é que ficou sem munição para enfrentar a próxima crise.

“Há muito menos munição para todos os principais bancos centrais do que tinham anteriormente”, explicou o governador do Banco da Inglaterra (BoE), Mark Carney, em entrevista recente ao Financial Times. “E sou da opinião de que essa situação persistirá por algum tempo”.

Como observa Carney com tanta tristeza, a política monetária está alcançando os seus limites, com as taxas de juros próximas a zero – ou mesmo negativas, em alguns países. A Flexibilização Quantitativa (FQ), longe de estabilizar a situação, aumentou a volatilidade do mercado e ajudou a inflar as bolhas de ativos, particularmente nas chamadas economias “emergentes”. E a injeção de crédito no sistema se tornou um caso de retornos decrescentes, como um usuário de droga que exige uma dose sempre maior para sentir o mesmo “barato”.

Por isso que Carney e sua nova contrapartida no Banco Central Europeu (BCE), Christine Lagarde, estão agora entre os que defendem um maior uso da “política fiscal” – isto é, estímulos keynesianos e gastos governamentais.

O problema que esses formuladores de política enfrentam é a enorme montanha de dívidas que existe como resultado da última crise. Com as empresas e famílias ainda pagando essas dívidas e com os mercados já saturados, não há nenhuma esperança de “estimular a demanda” em termos de aumento do investimento ou do consumo no futuro.

De acordo com as estimativas recentes do Instituto de Finanças Internacionais (IIF), a dívida total global alcançou uma altura recorde de 225 trilhões de dólares no final de 2019. Compare-se à cifra de menos de 190 trilhões de dólares há uma década. E, o que é mais importante, como observa o IIF, há “poucos sinais de desaceleração no ritmo de acumulação da dívida”.

Essa montanha de dívidas equivale a mais de 300% da produção econômica anual do mundo (PIB), e inclui mais de 70 trilhões em dívidas do governo. Além disso, há 120 trilhões de dólares em dívidas das empresas e domésticas (o equivalente a em torno de 150% do PIB global), com os 65 trilhões de dólares restantes oriundos das dívidas do setor financeiro.

Outra estimativa recente de S&P Global Ratings pinta o mesmo quadro, mostrando que a dívida total mundial – corporativa, governamental e familiar – aumentou em 50% nos 10 anos que se seguiram à crise financeira.

Esse aumento é particularmente acentuado em termos de dívidas governamentais, que foram 77% maiores em 2018 do que uma década antes. Em outras palavras, apesar de uma década de cortes brutais nos serviços públicos, nas pensões e empregos, as dívidas públicas aumentaram massivamente.

Essa não é uma questão que afeta apenas aos países capitalistas avançados – como o Japão (com uma relação dívida/PIB de 238%, acima dos 201% de uma década antes, depois do crash de 2008), a Grécia (180% acima dos 126%) e Itália (135% acima dos 112%).

No mesmo recente informe, o Banco Mundial também alerta para uma crise da dívida das economias “emergentes” e “em desenvolvimento”. De acordo com o banco, houve uma explosão da dívida nos países ex-coloniais nos anos recentes. A última cifra, para 2018, é de 165% do PIB – um aumento de 54% desde 2010. Como assinala o Banco Mundial, essa é uma onda de dívida muito maior do que qualquer outra já vista no chamado Terceiro Mundo.

Mas a questão da dívida, a esse respeito, não é simplesmente uma questão de números. Essas dívidas representam dinheiro que deve ser reposto – e com juros. Portanto, em última análise, essa é uma questão política; uma questão de luta de classes: quem paga?

A crise do euro

Apesar de uma década de cortes, a questão da dívida ainda é o espectro que percorre a Europa. Nos 10 anos que se seguiram ao crash, as dívidas aumentaram dramaticamente na Grécia e na Itália – a última das quais está agora no epicentro da crise do euro. E essas dívidas não mostram sinais de diminuir.

No mito grego de Sísifo, nosso protagonista foi forçado pelos deuses a empurrar uma enorme pedra pelas encostas de uma montanha. Mas, ao chegar ao topo, a pedra rolaria para baixo, levando Sísifo a uma eternidade de torturas e tormentos. Assim é para a classe trabalhadora, que, depois de tolerar anos de austeridade e ataques, nada ganhou por suas dores e sofrimentos.

O problema para a classe dominante é que ela não tem, em lugar nenhum, governos “fortes e estáveis”, capazes de realizar os cortes necessários para domar as dívidas e déficits e restaurar a competitividade e a confiança dos capitalistas.

Os governos da Grécia, Itália e Espanha são todos frágeis politicamente. Na França, Macron enfrentou uma reação enorme e militante a suas tentativas de impor a austeridade aos trabalhadores franceses – tanto nos termos do magnífico movimento dos gilets jaunes quanto nos termos das recentes greves contra a “reforma” da previdência.

Enquanto isso, na Alemanha, as coisas se transformaram em seu oposto. Até recentemente, a economia alemã era frequentemente referida como a “casa de força” da Europa, baseando-se em suas indústrias competitivas, como seus fabricantes de automóveis e empresas de mittelstand [pequenas e médias empresas – NDT]. Mas, agora, o país enfrenta sua própria e iminente recessão.

“A maior economia da Europa cresceu somente 0,1% nos três meses até setembro, evitando por pouco uma recessão”, observou recentemente o Financial Times. “Espera-se que as cifras do crescimento econômico alemão para todo o ano mostrem um crescimento exíguo de 0,5% em 2019, abaixo dos 1,5% do ano anterior”.

Em última análise, isso é um reflexo da interconectividade do mercado mundial capitalista. Como alpinistas escalando uma pendente, unidos por uma corda, o destino de cada país está conectado ao dos restantes. Quando alguém cai, é apenas uma questão de tempo para que os demais o sigam.

Esse é ainda mais o caso dentro da União Europeia, e particularmente na zona do euro. Como os marxistas destacaram logo ao início da moeda única, o projeto europeu estava – e ainda está – fadado ao fracasso numa base capitalista.

Por um tempo, enquanto o capitalismo estivesse em expansão e todos estivessem seguindo na mesma direção, as tensões entre diferentes economias dentro do bloco poderiam ser atenuadas. A União Europeia e o euro foram vistos como uma grande vantagem em todos os aspectos, proporcionando acesso ao crédito barato aos países periféricos, e um mercado mais amplo para as commodities dos grandes monopólios europeus.

Mas com o início da crise em 2008, tudo mudou. De repente, diferentes economias estavam se movendo em direções diferentes. As economias mais fracas e menos competitivas requereram cortes de salários e condições, exigidos em benefício dos capitalistas por tecnocratas e políticos em Bruxelas e Berlim.

No entanto, agora, as galinhas estão voltando ao poleiro para se abrigarem. Os exportadores alemães – enfrentando uma desaceleração na China, um mercado cada vez menor na Europa e a ameaça de tarifas e regulações ambientais – estão vendo as vendas caírem e os lucros secarem.

“No geral, ainda não há sinais de que chegamos ao fundo do poço da indústria alemã”, disse Carsten Brzeski, um economista de ING, falando ao Financial Times. “Mas a queda livre continua”.

Iniciando o seu novo emprego no BCE, Christine Lagarde ficou recolhendo os pedaços da crise do euro, que está longe de ser resolvida. Mas com que ferramentas? E com que apoio político? E mais uma vez a questão é, em última análise, a mesma: quem paga?

Claramente, não serão as economias periféricas mais fracas da Itália, Grécia e mesma da pátria de Lagarde, a França, onde os capitalistas estão exigindo austeridade e ataques. Nem serão as economias mais fortes e competitivas da “Nova Liga Hanseática”, que são firmemente contra o Norte “responsável” e “prudente” subsidiar os trabalhadores “preguiçosos” do Sul.

Mas como Benjamin Franklin, um dos pais fundadores dos EUA, observou ao assinar a Declaração de Independência Americana: todos devem permanecer juntos ou, o que é mais seguro, serão enforcados separadamente.

Dentro dos limites do sistema capitalista, portanto, a União Europeia se dirige a uma ruptura. Só a demanda pelos Estados Unidos Socialistas da Europa oferece um caminho a seguir para a classe trabalhadora.

América Primeiro

A Europa se encontra atascada no fogo cruzado da guerra comercial em curso entre Donald “América Primeiro” Trump e o restante do mundo.

“União Europeia: muito, muito difícil”, disse o presidente estadunidense em uma reunião do Clube Econômico de Nova Iorque em novembro do ano passado. “Essas barreiras que eles levantam são terríveis, terríveis. Sob muitos aspectos, piores do que a China”.

Esses sentimentos foram recentemente ecoados pelo principal representante comercial de Washington, Robert Lighthizer, que descreveu o comércio EUA-Europa como uma “relação muito desequilibrada”.

Após uma disputa sobre subsídios estatais ao fabricante europeu de aviões, a Airbus, os estadunidenses impuseram tarifas sobre 7,5 bilhões de dólares em exportações da União Europeia em outubro passado. Agora, a administração Trump está ameaçando aumentá-las e os funcionários da Casa Branca não descartaram outras medidas destinadas a rivais na fabricação de automóveis na Europa.

“Temos um problema comercial básico com a Europa”, continuou Lighthizer. “Temos de descobrir uma maneira de vender mais na Europa. E acho que vamos fazer isso”.

Isso demonstra o objetivo claro da guerra comercial de Trump: aumentar os lucros da grande empresa estadunidense – à custa de todos os outros.

Mas, embora a Europa tenha sido alvo de críticas recentemente, o principal alvo da campanha do presidente “América Primeiro” dos EUA é, claramente, a China.

A disputa entre as duas maiores economias e potências imperialistas do mundo está fervendo há cerca de 18 meses agora.

Começando com um conjunto de tarifas de 50 bilhões de dólares sobre bens e serviços no Verão de 2018, os EUA rapidamente lançaram um peso significativamente maior aos chineses, impondo uma tarifa de 25% sobre os bens no valor de 200 bilhões de dólares em setembro do mesmo ano, seguida de adicionais 25% – 200 bilhões de dólares – em maio de 2019. A China só pôde responder em cada ocasião com taxas de 25% sobre produtos no valor de 60 bilhões de dólares.

Uma reunião recente entre negociadores levou a um acordo para reduzir algumas das tarifas estadunidenses em troca de mais compras chinesas de produtos dos EUA. Mas as tarifas de 25% sobre as exportações chinesas no valor de 250 bilhões de dólares permanecem em vigor.

Essa trégua temporária é um reflexo da ansiedade das classes dominantes de ambos os lados. A ascensão do protecionismo, acima de tudo, tem o potencial de empurrar a economia global a uma depressão total.

“Os políticos precisam olhar para além de suas lutas nacionais de curto prazo”, implorou um editorial do Financial Times de outubro do ano passado, “na direção de um quadro mais amplo de uma economia internacional começando a ceder sob o peso de guerras comerciais em várias frentes”.

Os paralelos com os anos 1930 são claros. Naquela época, não foi apenas o Crash de Wall Street que lançou o mundo em uma profunda recessão, mas as políticas “empobrecer o vizinho” que acompanharam o colapso financeiro inicial, visto que cada país buscava exportar a crise para outros lugares.

A atual crise comercial mundial se sintetiza na paralisia da OMC. A instituição de Bretton Woods se tornou uma casca vazia, incapaz de julgar disputas comerciais internacionais porque a administração Trump se recusou a nomear os juízes necessários para supervisionar os casos apresentados à organização.

Esse impasse, por sua vez, reflete o colapso da velha ordem mundial, construída em torno do imperialismo estadunidense no pós-guerra.

Soja e semicondutores

Durante as negociações comerciais em outubro do ano passado, os negociadores de Washington tentaram vincular suas tarifas à questão dos abusos dos direitos humanos pelo estado chinês em Xinjiang. Por outro lado, os líderes europeus pediram que fossem impostas tarifas relacionadas ao carbono sobre produtos estadunidenses.

No entanto, em ambos os casos, tais conversas são pura hipocrisia. Os imperialistas em todos os lugares sempre priorizaram os lucros e o acesso a mercados acima da democracia, dos direitos humanos e da proteção ambiental.

Em nenhum lugar isso é mais óbvio do que na China, onde empresas ocidentais estão desesperadas para ter acesso ao enorme mercado chinês a qualquer custo. Empresas sedentas de lucros, como Disney (entre muitas outras), demonstraram que estão mais do que dispostas a se prostrar diante de Pequim para manter seus negócios.

Mas embora as corporações ocidentais estejam desesperadas para vender seus produtos no mercado em rápida expansão da China, as grandes empresas estadunidenses (em particular) também se preocupam com a crescente ameaça de concorrência vinda de seus rivais chineses, particularmente no mundo da tecnologia.

Essa é a razão por trás da principal teimosia vinda dos negociadores estadunidenses com relação à guerra comercial EUA-China: que Pequim retire o seu apoio aos setores mais avançados, como a inteligência artificial.

Em suma, esse conflito comercial é menos sobre soja e aço e mais sobre semicondutores e supercomputadores: meios de produção que ameaçariam a posição dominante da indústria estadunidense (e europeia) no longo prazo.

Mas é só aqui onde os líderes chineses estão dispostos a chegar tão longe em seus compromissos com os EUA. Eles podem aceitar a exigência de comprar mais produtos estadunidenses (dentro de limites). Mas não podem se permitir serem prejudicados quando se trata de sua missão de “tornar a China grande de novo”.

E é por isso que o atual acordo comercial é mais um cessar-fogo temporário e menos uma aproximação permanente – algo que nunca será possível entre duas potências imperialistas rivais, uma declinante e outra em ascensão; e menos ainda em um momento em que o mercado mundial está saturado e, muito provavelmente, em breve estará encolhendo mais uma vez.

Quando os EUA espirram…

Como resultado de sua posição dominante na economia global, quando os EUA espirram, o resto do mundo fica resfriado. A importância internacional do capitalismo dos EUA se reflete no poder incomparável do dólar, que, de fato, atua como a moeda mundial. Isso, por sua vez, torna o dólar e o tesouro dos EUA um porto seguro para investidores nervosos. As decisões tomadas na Reserva Federal dos EUA (o FED), portanto, têm um notável impacto em todo o mundo.

Para se ver isso, não se necessita de mais do que um par de exemplos no quintal do imperialismo estadunidense – a América Latina.

Por um lado, na Venezuela e em outros lugares, vemos como a administração Trump mobilizou o dólar como mais uma arma em seu arsenal, com sanções dos EUA projetadas para paralisar as economias daqueles países que caírem em desgraça perante o imperialismo estadunidense.

Por outro lado, na Argentina, junto a outros países “emergentes”, vemos como as economias se viram em queda como resultado da decisão do FED de reduzir a FQ [Flexibilização Quantitativa] – isto é, de reduzir gradualmente essa injeção de dinheiro barato no sistema global.

Esse dinheiro FQ atuou amplamente como dinheiro “quente”, entrando e saindo de países; especulando sobre recompra de imóveis e ações; inflando bolhas de ativos mais do que sendo reinvestido na produção real. Mais uma vez, isso demonstra como a FQ, longe de estabilizar a economia mundial, aumentou a volatilidade do capitalismo internacionalmente.

Essa especulação fica clara no espumoso mercado de ações e nos preços de commodities como o ouro. Também é vista na “mania das criptomoedas” e na frenética busca dos investidores por encontrar o próximo “unicórnio” tecnológico, bem como no dinheiro agora despejado nos mercados da arte e dos vinhos finos.

Os títulos do governo também estão em alta demanda – proporcionando um refúgio aos investidores preocupados, que não conseguem encontrar outras vias lucrativas para o seu dinheiro. Essa é a razão por trás da “curva invertida de rendimentos”, na qual os empréstimos de longo-prazo têm taxas de juros mais baixas do que os empréstimos de curto-prazo, sinalizando que os capitalistas estão perdendo a fé em seu próprio sistema.

Problemas na China

Enquanto isso, na China, o crescimento está desacelerando a níveis perigosos. O Banco Mundial agora prevê que a China – pela primeira vez desde 1990 – cairá abaixo dos 6% de crescimento anual. Essa cifra é amplamente considerada pelas autoridades como um limite, abaixo do qual a economia não consegue manter a demanda por empregos, enquanto milhões de pessoas inundam as cidades vindas das áreas rurais.

Ao mesmo tempo, o regime de Pequim encontra-se caminhando na corda bamba econômica, equilibrando-se entre uma expansão impulsionada por dívidas e uma contração do crédito que induz uma depressão.

A acumulação de dívidas – particularmente entre os governos locais, ao despejar dinheiro em projetos keynesianos de investimento público – certamente tocou o alarme no topo. A dívida total chinesa (corporativa, familiar e governamental) agora equivale a 40 trilhões de dólares ou 300% do PIB, de acordo com as estimativas do IIF do ano passado. Isso representa 15% de toda a dívida global.

Mas tirar o doce do prato nessa etapa é igualmente perigoso. De forma semelhante aos do Ocidente, os capitalistas chineses ficaram viciados em dinheiro barato. O “Capitalismo Zumbi” – corporações não-competitivas que se mantêm vivas pelo gotejamento de baixas taxas de juros e pelos subsídios do governo – espreita a terra.

Ao mesmo tempo, esse mesmo apoio estatal exacerba a crise global de superprodução, à medida em que os mercados mundiais se encontram inundados de aço, navios e smartphones.

O impacto disso pode ser visto do outro lado do mundo, no fechamento de plantas e fábricas na Grã-Bretanha, gerando perdas de empregos nas siderúrgicas galesas ou no Estaleiro Harland and Woolf, na Irlanda do Norte. Mas se reflete também nos informes de lucros de grandes empresas de tecnologia, como a Apple, que estão lutando para vender suas enormes quantidades de produtos em um mercado global saturado.

Isso, mais uma vez, explica a ascensão do protecionismo, demonstrando, por sua vez, como as forças produtivas ultrapassaram globalmente os estreitos limites do estado-nação e do mercado capitalista. É uma acusação contundente do sistema de lucros, como Marx e Engels descreveram com tanta precisão em O Manifesto Comunista:

“A sociedade vê-se subitamente reconduzida a um estado de barbárie momentânea, como se a fome ou uma guerra de extermínio houvessem lhe cortado todos os meios de subsistência; o comércio e a indústria parecem aniquilados. E por quê? Porque a sociedade possui civilização em excesso, meios de subsistência em excesso, indústria em excesso, comércio em excesso”.

Colapso

Nas páginas anteriores, Marx e Engels explicam como: “A necessidade de um mercado em constante expansão para seus produtos persegue a burguesia por toda a superfície do globo. Ela deve se aninhar em todos os lugares, se estabelecer em todos os cantos, estabelecer conexões em todos os lugares”.

A “Globalização” já foi uma fonte de força para os capitalistas, ajudando-os a acessar mão-de-obra e matérias-primas mais baratas (além de maiores mercados), obtendo assim lucros mais suculentos. Por essa razão, CEOs e investidores lamberam os beiços diante das perspectivas que se abriram com a queda da União Soviética e com o movimento ao capitalismo na China.

Agora, no entanto, cadeias de suprimento interconectadas globalmente criaram uma dor de cabeça para os patrões. Com as tarifas e as barreiras comerciais aumentando em todos os lugares, as grandes empresas multinacionais estão lutando para lidar com a possível necessidade de encontrar novos fornecedores mais locais. Todo esse deslocamento tem o efeito de aumentar os custos, criando um choque no “lado da oferta” que eleva os preços.

A instabilidade no Oriente Médio, com o barulho de sabres entre os EUA e o Irã, tem o mesmo efeito, fazendo com que os preços do petróleo subam, o que, por sua vez, gera maiores custos de energia e, portanto, um aumento generalizado no preço das commodities. Isso explica em parte a relutância de Washington em escalar o conflito com Teerã.

Ao mesmo tempo, para muitos formuladores de política, não é a ameaça de inflação, mas a falta dela, que representa uma preocupação maior. Com os mercados inundados e com “excesso de capacidade” generalizada, há uma grande pressão à baixa sobre os preços que levou a uma inflação moderada e até a preocupações de “deflação”.

O instável ato de equilíbrio que os chefes dos bancos centrais são forçados a realizar para evitar uma inflação vertiginosa ou para estancar a deflação reflete a instabilidade geral do sistema capitalista, que oscila de uma crise para outra.

Seus modelos econômicos estão entrando em colapso. A “Curva de Phillips” que antes vinculava inflação e desemprego é agora amplamente redundante. E, de volta ao mundo real, se os choques de oferta ocorrerem ao mesmo tempo da próxima recessão, então os capitalistas enfrentarão uma tormenta perfeita de “estagflação”, como se viu pela última vez durante a crise global dos anos 1970: preços espiralando ao lado de estagnação econômica e depressão.

A nova normalidade

Tudo isso é uma receita pronta e acabada para aumentar a polarização política, a instabilidade social e aguçar a luta de classes. E essa, em última análise, é a importância de se analisar os processos que ocorrem na economia global – não para prever eventos com uma bola de cristal, mas para entender o impacto das crises do capitalismo sobre a consciência e o desenvolvimento da revolução mundial.

O fato é que não haverá nenhum retorno ao passado. O status quo está bem e verdadeiramente rompido. Não há como voltar à “normalidade”. Como testemunha a última década de tempestade e estresse – de luta e conflito – entramos em uma nova época, em uma “nova normalidade”.

Isso significa que a questão da revolução socialista estará firmemente na agenda no próximo período. A tarefa que temos pela frente é a de derrubar esse sistema apodrecido e enviar o capitalismo para a lata de lixo da história, onde ele pertence.

http://www.marxist.com/o-animo-em-davos-pessimismo-e-melancolia-a-medida-em-que-a-crise-se-agiganta.htm

Deixe uma resposta